CompartilharComentarSiga-nos no![]() A A

A A

Desde a promulgação da EC 132/23 – reforma tributária, já se passaram nove meses, e, ainda é um assunto pouco explorado, além disso, as discussões levantadas buscam, em sua maioria, compreender e explicar como funcionará o sistema de tributação IVA Dual, o IBS e o CBS, tais temas, de fato, são de extrema relevância e impacto, inclusive, em nossa série sobre a reforma tributária já exploramos tais temas por diferentes ângulos, caso ainda não tenha visto, indicamos a leitura, assim, você estará por dentro do que vem acontecendo e entenderá melhor as mudanças trazidas pela reforma.

Contudo, a reforma tributária não se resume, apenas, na criação de um novo sistema tributário e a unificação de impostos de consumo, mas, vai para além disso, e, dessa vez a nosso olhar vai para as mudanças que ocorrerão no âmbito dos municípios, mais exclusivamente ao IPTU – Imposto Predial e Territorial Urbano e a nova contribuição para o custeio de sistemas de monitoramento para a segurança e preservação dos logradouros públicos insta salientar que, embora o ISS também seja de competência dos municípios, e o mesmo fora inserido no IBS, novo tributo instituído pela EC 132/23, este será tema de um futuro artigo.

I. IPTU:

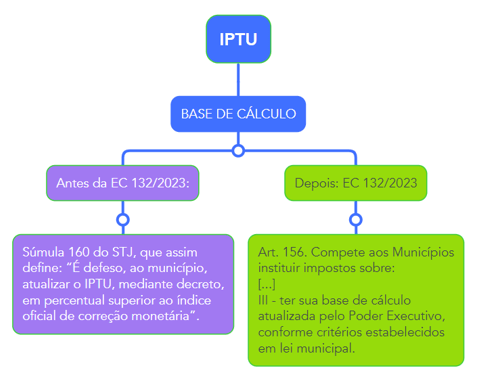

A EC 132/23 trouxe que os municípios terão maior discricionariedade, no que se refere a base de cálculo do IPTU. Para melhor elucidar o tema, vejamos a inclusão do inciso III do Artigo 156 no texto constitucional:

Antes da reforma tributária, a CF/88 não indicava em seu texto que a base de cálculo seria atualizada conforme critérios de lei municipal, e sim que a atualização se dava mediante decreto, porém desde 1996, a súmula 160 do STJ, pacificou o seguinte entendimento: “É defeso (proibido-vedado), ao município, atualizar o IPTU, mediante decreto, em percentual superior ao índice oficial de correção monetária”. Portanto a atualização da base de cálculo do IPTU tinha como instrumento norteador o índice oficial de correção monetária.

Em que pese a súmula 160 do STJ permaneça em vigor, a EC 132/23 trouxe novo poder aos municípios, visto que a partir desse momento os municípios, poderão, por meio de lei municipal estabelecer novos critérios de atualização da base de cálculo, que poderá não ser o índice oficial de correção monetária.

Importante destacar que a majoração da base de cálculo do IPTU, não se sujeita a anterioridade nonagesimal (art. 150, §1º, CF/88), contudo, deve obedecer a anterioridade de exercício (art. 150, III, “b”, CF/88), portanto, é possível que a partir do ano de 2025, os contribuintes comecem a sentir os efeitos trazidos pela alteração do texto constitucional, que, poderá destoar do entendimento sumulado pelo STJ, trazendo uma nova fase de discussões e disputas judiciais quanto ao tema.

Quanto as OSCs – organizações da sociedade civil, aquelas abarcadas pelo art. 150, inciso VI, alínea “c”, da CF/88, na qualidade de proprietárias de imóveis, poderão usufruir da imunidade tributária constitucional em relação ao IPTU, ainda que o imóvel seja/esteja alugado para terceiros, desde que os valores recebidos à título de aluguel seja revertido para as atividades essenciais da organização, conforme determina a súmula 724 do STF.

Além disso, através da súmula vinculando 52 do STF, resta estabelecido que há presunção de que os imóveis e as rendas dos imóveis que compõe o patrimônio das organizações imunes são destinados às finalidades essenciais dessas e serão afastadas a pedido do ente tributante, apenas, mediante prova em contrário, ou seja, caso o fisco comprove que o imóvel ou renda não é utilizado para as atividades essenciais da entidade beneficente.

Como se vê, imunidade alcança os imóveis cujo as organizações imunes sejam proprietárias, portanto, quando a organização for locatária do imóvel por ela utilizado, não será imune ao IPTU, dessa forma, os ajustes ao valor do IPTU poderão refletir no contrato de aluguel, para fins, de melhor elucidar o tema vejamos o atual entendimento majoritário do judiciário:

AÇÃO DECLARATÓRIA DE IMUNIDADE TRIBUTÁRIA C/C REPETIÇÃO DE INDÉBITO. São Paulo. IPTU. Pretensão de reconhecimento da imunidade tributária em favor da autora, fundação educacional, quanto ao IPTU incidente sobre bens imóveis de sua propriedade. Sentença de procedência. Irresignação do município réu. Cabimento em parte. Imunidade tributária prevista no art. 150, VI, ‘c’, da Constituição Federal que se aplica ao patrimônio ‘sub judice’, ainda que locado a terceiros, uma vez que vinculado ao custeio das finalidades precípuas da fundação educacional. Inteligência do art. 150, § 4º, da CF e da súmula 724, do C. STF. Município que não se desincumbiu de ilidir a presunção da destinação dos imóveis e da renda deles obtida às finalidades essenciais de entidade. Empréstimo a estes autos da perícia produzida em feito diverso que já havia sido autorizado por esta C. Câmara, em julgamento de Agravo de Instrumento contra decisão proferida no curso da demanda. Prescrição, contudo, de parte do indébito que se pretende ver restituído. Ação ajuizada em 27/7/16, quando já transcorrido o lustro prescricional relativo aos tributos recolhidos de 2009 a 2011. Incidência do art. 168, I, do CTN. Sentença reformada nesse ponto. Ação julgada parcialmente procedente. Sucumbência recíproca configurada. Recurso provido em parte. (TJ/SP – Apelação Cível: 1033115-74.2016.8.26.0053 São Paulo, relator: Walter Barone, Data de Julgamento: 11/1/24, 14ª Câmara de Direito Público, Data de Publicação: 11/1/24)

APELAÇÃO CÍVEL. EXECUÇÃO FISCAL. “EXCEÇÃO DE PRÉ-EXECUTIVIDADE” ACOLHIDA PELO JUÍZO. IPTU. Entidade/Associação Beneficente de Assistência Social e Educacional sem fins lucrativos. Imunidade Tributária Reconhecida. Imóvel locado para terceiros. Renda aplicada em atividades fins da entidade. Tese não derruída pela Fazenda Pública Municipal. Ônus que lhe competia nos moldes da Súmula Vinculante n. 52, do Supremo Tribunal Federal. Sentença mantida. Honorários Sucumbenciais Recursais. Majoração do percentual inicial. Recurso Desprovido. (TJ/SC – APL: 03013714620178240046, relator: Jaime Ramos, Data de Julgamento: 29/11/22, Terceira Câmara de Direito Público)

Outrossim, insta salientar, que os imóveis ocupados pelas organizações religiosas abrangidas pelo art. 150, inciso VI, alínea “b”, da CF/88, permanecem imunes ao IPTU, ainda que a organização religiosa não seja proprietária do imóvel, mas figure como locatária, por força da Emenda Constitucional 116/22.

Nesse sentido, é essencial que as organizações da sociedade civil consultem profissionais capacitados para indicar e esclarecer possíveis impactos trazidos pela Reforma Tributária à sua organização individualmente, visto que, a legislação, entendimentos jurisprudenciais e outros regramentos, podem trazer especificações que implicam diferentes resultados a cada organização, não sendo possível esgotar todas as hipóteses através do presente artigo.

II. Contribuição para o custeio de sistemas de monitoramento para a segurança e preservação dos logradouros públicos

No que se refere ao alargamento de contribuição de custeio dos municípios, o contribuinte, também, poderá ter surpresas, pois houve ampliação nas hipóteses de incidência, vejamos a alteração no art. 149-A da Constituição Federal Brasileira:

Quanto ao tema, desde já esclarecemos que a contribuição trazida pelo art. 149-A é um tributo sui generes, o qual não se confunde com um imposto, visto que sua receita se destina a uma finalidade específica, mas, também, não se confunde com taxa, visto que, inexiste uma contraprestação individualizada, conforme definido pelo STF na súmula vinculante 41.

Além disso, não podemos deixar de relembrar que o STF, em Tema de Repercussão Geral 696, fixou a seguinte tese: “É constitucional a aplicação dos recursos arrecadados por meio de contribuição para o custeio da iluminação pública na expansão e aprimoramento da rede.”

Dessa forma, quando a reforma tributária incluiu a expansão e melhoria dos serviços de iluminação pública ao art. 149-A da CF/88, que é conhecido como Contribuição para o COSIP – Custeio de Iluminação Pública acaba por contemplar a referida decisão do STF.

Contudo, o art. 149-A que trata da COSIP foi modificado e inclui agora a possibilidade de cobrança de contribuição para o custeio de sistemas de monitoramento para segurança e a preservação de logradouros públicos, ou seja, houve verdadeira ampliação nas hipóteses de incidência, portanto, é muito provável que haja reajuste de valores para fins de custear todas as hipóteses de incidência inseridas no texto constitucional.

Ad certo que já há declaração de constitucionalidade da instituição de tal contribuição pelo STF no Tema de Repercussão Geral 44 “Constitucionalidade da instituição de contribuição para o custeio do serviço de iluminação pública” em sede de Recurso Extraordinário em que se discutia, à luz dos arts. 149-A e 150, II, da Constituição Federal, a constitucionalidade, ou não, da lei complementar 7/02, do município de São José/SC, que instituiu a Contribuição para o COSIP em face dos princípios da isonomia, progressividade, razoabilidade e proporcionalidade.

Portanto, não há mais espaço para questionamentos a respeito da instituição deste tributo municipal, no entanto, ainda há debates a respeito do reconhecimento da imunidade tributária.

No que tange a discussão a respeito do reconhecimento da imunidade de organizações da sociedade civil frente a tributos municipais, temos alguns exemplos que contribuem para o nosso argumento de que poderá haver novos questionamentos frente ao alargamento da base tributável da COSIP:

AGRAVO DE INSTRUMENTO – IPTU, taxa de bombeiro e COSIP – Imóvel pertencente à entidade religiosa, educacional e de assistência social – Imunidade tributária que decorre diretamente da Constituição Federal – Destinação para as finalidades essenciais da entidade devidamente comprovada – Entidade religiosa que não possui fins lucrativos, cujas atividades são de conhecimento público e voltadas à sociedade – Imunidade que decorre da Constituição Federal, como garantia à inviolabilidade da livre manifestação da liberdade religiosa – Eventual desvio de função que deveria ter sido demonstrado pela Municipalidade – Presunção de cumprimento do requisito constitucional que se impõe – Afastamento da cobrança de IPTU – COSIP – Constitucionalidade já declarada – Sentença parcialmente reformada – RECURSO PARCIALMENTE PROVIDO.

(TJ/SP – AI: 20316393620228260000 SP 2031639-36.2022.8.26.0000, relator: Mônica Serrano, Data de Julgamento: 13/6/22, 14ª Câmara de Direito Público, Data de Publicação: 14/6/22)

AGRAVO DE INSTRUMENTO – IPTU, taxa de bombeiro e COSIP – Imóvel pertencente à entidade religiosa, educacional e de assistência social – Imunidade tributária que decorre diretamente da Constituição Federal – Destinação para as finalidades essenciais da entidade devidamente comprovada – Entidade religiosa que não possui fins lucrativos, cujas atividades são de conhecimento público e voltadas à sociedade – Imunidade que decorre da Constituição Federal, como garantia à inviolabilidade da livre manifestação da liberdade religiosa – Eventual desvio de função que deveria ter sido demonstrado pela Municipalidade – Presunção de cumprimento do requisito constitucional que se impõe – Afastamento da cobrança de IPTU – COSIP – Constitucionalidade já declarada – Sentença parcialmente reformada – RECURSO PARCIALMENTE PROVIDO.

(TJ/SP – AI: 20316393620228260000 SP 2031639-36.2022.8.26.0000, relator: Mônica Serrano, Data de Julgamento: 13/6/22, 14ª Câmara de Direito Público, Data de Publicação: 14/6/22)

As organizações da sociedade civil em relação a contribuições municipais possuem uma longa história de repercussão nos tribunais no que tange o reconhecimento da imunidade tributária, e a ampliação das despesas de custeio que agora estão compondo o art. 149-A da Constituição Federal, poderá gerar novos debates administrativos e judiciais.

O Tema de Repercussão Geral 44 já foi também aplicado em caso relativo à imunidade tributária, mas, especificadamente à imunidade recíproca, tornando possível a cobrança da COSIP inclusive para não consumidores de energia elétrica:

EMENTA: JUÍZO DE RETRATAÇÃO – APELAÇÃO CÍVEL – TRIBUTÁRIO – EMBARGOS À EXECUÇÃO FISCAL – CONTRIBUIÇÃO PARA CUSTEIO DO SERVIÇO DE ILUMINAÇÃO PÚBLICA – MUNICÍPIO DE CONTAGEM – RECURSO EXTRAORDINÁRIO 573.675 DO STF – TEMA 44 – CONSTITUCIONALIDADE – REPERCUSSÃO GERAL. 1. O col. STF manifestou-se sobre a contribuição de iluminação pública, no RE 573.675, rel. min. RICARDO LEWANDOWSKI, sob o rito da Repercussão Geral, entendendo que se trata de Tributo de caráter sui generis, que não se confunde com um imposto, porque sua receita se destina a finalidade específica, nem com uma taxa, por não exigir a contraprestação individualizada de um serviço ao contribuinte. 2. É constitucional a exigência da Contribuição para Custeio do Serviço de Iluminação Pública – CCSIP -, instituída pelo Município de Contagem, devida também pelos não consumidores do serviço de energia elétrica, não sendo alcançada pela imunidade tributária recíproca. 3. Em juízo de retratação, dar parcial provimento ao recurso. (TJ/MG – Apelação Cível: 4466345-51.2008.8.13.0079 Contagem 1.0079.08.446634-5/001, relator: des.(a) Teresa Cristina da Cunha Peixoto, Data de Julgamento: 23/5/24, 8ª CÂMARA CÍVEL, Data de Publicação: 7/6/24)

Ainda sobre o art. 149-A, vislumbramos que o alargamento da sua base tributável, pode compor a própria COSIP e a sua cobrança poderá ocorrer nos termos até então facultados aos Municípios, qual seja na fatura de consumo de energia elétrica, no entanto, se essa nova contribuição será efetivamente cobrada nesta sistemática ou não, ainda não há clareza, dependerá de cada ente municipal o seu estabelecimento e sua modalidade de cobrança.

Concluindo, como estas alterações trazidas já estão na Constituição federal, tendo sido emendada pela EC 132/23 os municípios já poderão a partir dos próximos exercícios fiscais estabelecer seus critérios, uma vez que estes tributos são de sua competência e dependem apenas de regulamentação no seu âmbito. Ou seja, independe das leis complementares que regularão a reforma tributária e que tramitam no congresso nacional.

Por fim, nessa série sobre detalhes da reforma tributária pretendemos demonstrar que a reforma não se restringe somente ao tema da tributação sob o consumo, mas sim sobre outros âmbitos da vida cotidiana do contribuinte, o qual, em última análise será impactado pelas mudanças positivas e outras mais desafiadoras em um futuro próximo.

Ana Carolina B. P. Carrenho

Advogada, mestre em Direito, Justiça e Desenvolvimento, especialista em organizações da sociedade civil.

Raissa Cardoso

Advogada.